虽然我国连接器市场在19年下探,20年国内、外接连受疫情影响,促使连接器市场不稳定性增多,但长远来看,我国连接器市场具有广阔的成长空间。根据Bishop Assiciate 预测,至2023 年,全球以及我国的连接器市场将分别超过900 亿和300 亿美元。

显著的便是汽车连接器和5G通信连接器。5G通信基站建设或是5G终端应用将会带动更多射频、BTB、电源等连接器的市场需求。通信连接器在一般的通信设备中价值约占3%-5%,而在一些大型设备中价值占比则超过10%,根据前瞻产业研究院按照5G整体规模的5%预测,2020年5G通信连接器的市场空间达575亿元。

而汽车连接器在电动化和智能化的浪潮推动下,将会催生出更过连接器需求或新的连接器产品,以电动汽车为例,汽车内增加了电池组、逆变器、DC-DC 控制器等,涉及自动驾驶的还需要增加传感器,这些方面都大大增加了连接器的用量。根据Bishop&Associates数据,2019年全球连接器各行业应用中,汽车连接器市场占比最大,为22.19%;通信连接器次之,占比20.36%,而未来这两方面的用量还将继续增长。

除此之外,国际品牌把生产基地往国内迁移,如特斯拉在上海的超级工厂,也将扩大了国内连接器市场的规模。

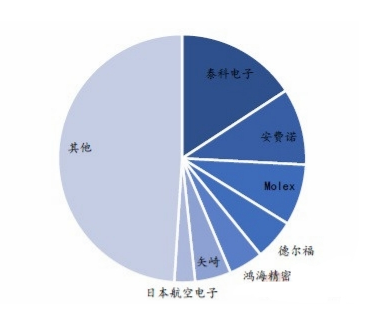

汽车(22.19%)、通信(20.36%)、计算机(16.28%)、工业(11.92%)是连接器应用需求最大的四个领域,通过分析国内外的连接器龙头企业,可以发现他们几乎都涉及这些领域。国外的有安费诺、泰科、莫仕、JAE 、Hirose等,国内的则有立讯、电连、信维、中航光电、得润电子、航天电器等。近几年来,国内连接器企业发展迅速,特别是立讯和信维通信,但在连接器方面与国际大企业还是具有一定的距离。

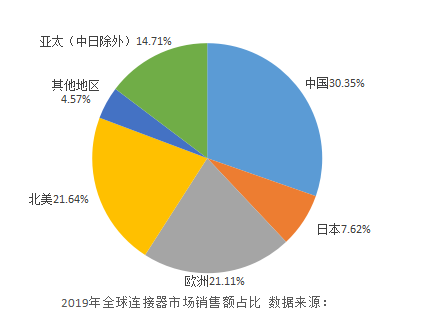

全球连接器市场格局 资料来源:Bishop Assiciate

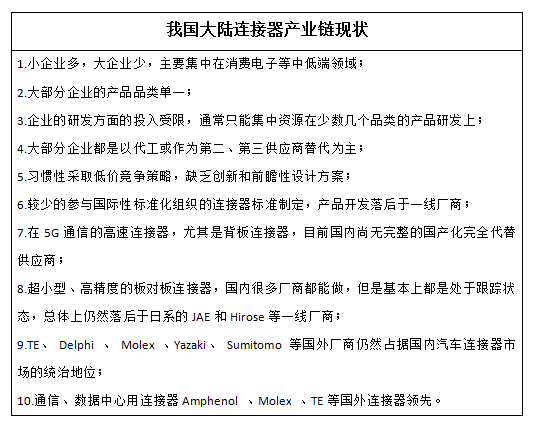

深圳市得润电子股份有限公司技术总监霍柱东认为,我国大陆连接器产业链当前存在以下几个问题:

霍柱东特别谈到我国5G通信连接器、车用连接器以及板对板连接器的现状,目前这些领域中高端、精密的连接器采用的还是国外的品牌。高速背板连接器,国内几个连接器大企业包括得润电子在内,都在进行开发,但是像中兴、华为等企业大部分采用的还是国外的产品;国内车用连接器市场基本由国外厂商占统治地位,尤其是合资车企,国内的连接器企业进不去它们的产业链;而超小型、高精密的板对板连接器则由日本的企业领先,往往是日本企业推出了一个产品后,国内同步跟进,但很少有突破。