Rystad并不是唯一一个低估越南繁荣的机构,咨询机构IHS Markit认为越南是2019年最具发展潜力的光伏市场之一,并预测阿根廷、埃及、南非、西班牙和越南等新兴市场的增长量将占2019年市场的7%左右,约7 GW。IHS Markit预计今年将大型地面电站项目装机量约2GW。

新增量有望超澳大利亚

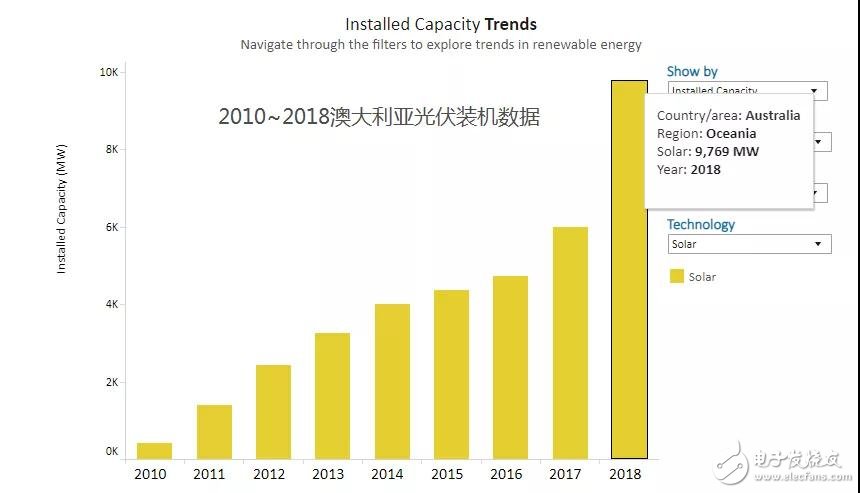

Rystad Energy的分析师认为,越南的新增装机量出人意料,几乎没有人想到越南的新增大型地面装机量会在2019上半年就超过澳大利亚。预计2019年下半年澳大利亚将再上线800MW太阳能电力,但尽管如此,全年3.5GW的新增量仍将低于越南。

这一数据令人惊讶。澳大利亚市场由于政治因素导致其可再生能源目标(RET: Renewable Energy Target )机制受阻,但自2016年以来,它已逐步发展成为一个稳步蓬勃发展的市场,特别是在大规模太阳能加储能方面。而在两年前光伏发展进程微不足道的越南,在2017年4月获得FiT补贴后,太阳能发展也随之而来。

7月之后补贴变化

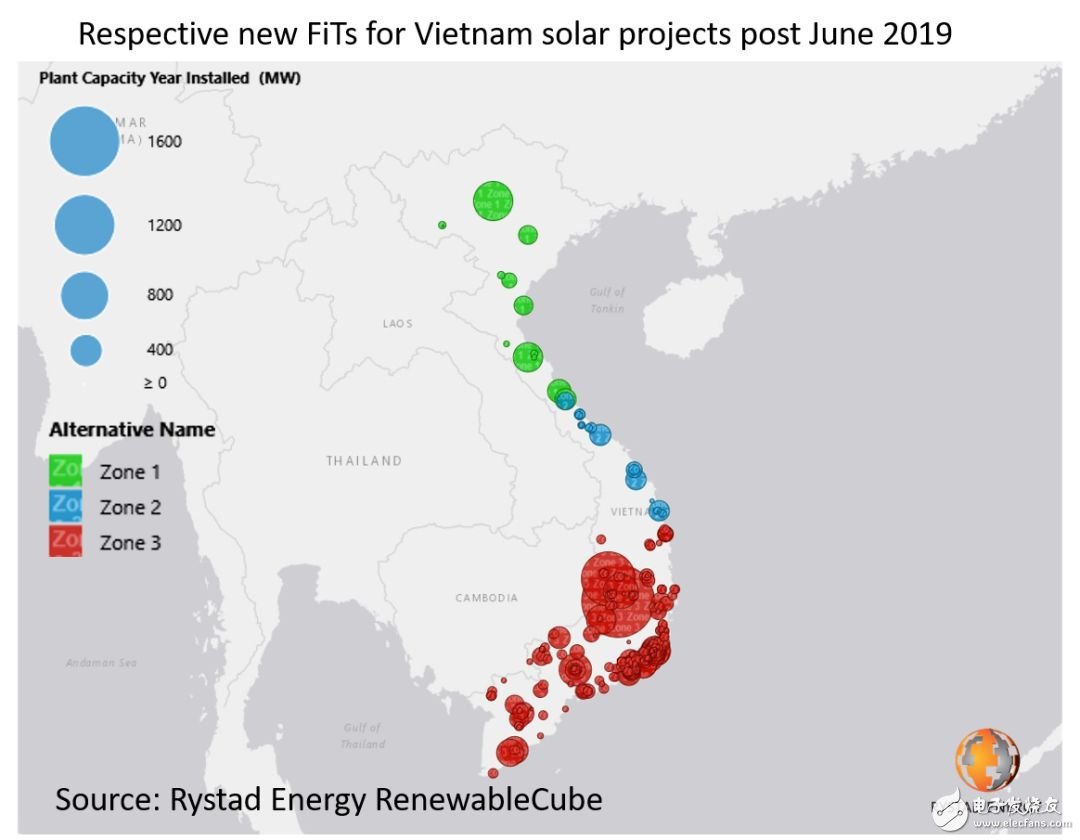

抢装结束后,预计2019年7月到2020年6月,南部地区的FIT将减少25%,中部地区减少15%,北部地区的FIT保持大致相同。Rystad Energy分析师表示。 “在2020 ~2021年期间,所有地区的FIT将再下降5%。”

越南项目分布

预计补贴降低会使一部分开发商热情冷却,但届时也可以筛选出更多认真参与的玩家。同时,Rystad分析师表示,越南南部太阳能辐照度比北部辐照度多25%,与补贴降低的幅度相同,因此,该地区的装机吸引力将依然存在。另外,补贴的下调可以帮助太阳能项目更均匀地部署,缓解南方的电网瓶颈。

隐忧仍在

随着电力需求以每年约10%的速度增长,越南每年需要新增3.5-4GW的电力装机量。 “然而,在未来两年内,只有大约2,000-2,500MW的传统电力和大约4,000兆瓦的不稳定的可再生能源装机量。”越南政府表示。这一问题给电网运行增加了不确定性和安全稳定的挑战。

在经历了快速发展的时期之后,越南市场肯定会出现一定的放缓。与此同时,急速增长的装机量还带来了电网过载的隐忧。越南唯一的公共事业电力公司EVN,必须在电网中找到更多的自由空间,否则这些工厂将无法按照其设计产能生产。