今天小编要和大家分享的是DRAM特点及发展趋势 DRAM产业,接下来我将从DRAM特点及发展趋势,DRAM产业,DRAM市场,这几个方面来介绍。

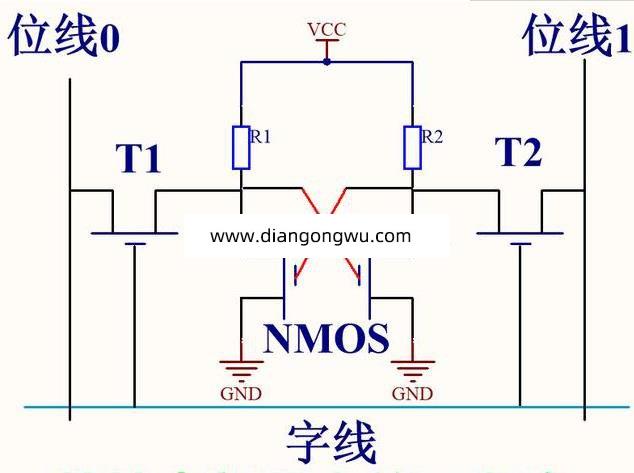

DRAM即动态随机存储器最为常见的系统内存。为了保持数据, 必须隔一段时间刷新(refresh)一次,如果存储单元没有被刷新,刷新的必要性与DRAM的结构有关,DRAM是靠其内部电容电位来记录其逻辑值的,但是电容因各方面的技术困难无可避免的有显著的漏电现象(放电现象)而使电位下降,于是需要周期性地对高电位电容进行充电而保持其稳定。

DRAM特点及发展趋势

1、DRAM市场下滑

2011年很可能是NAND之年,而不是DRAM之年。平板电脑已经开始吞噬低端笔记本/上网本市场。在这种情况下,DRAM容量达2GB的小型笔记本电脑已被平板电脑取代,而后者仅提供256Mb或1/8大小的容量。因此,DRAM供应过剩。

2、采用30nm节点工艺

总体而言,所有厂商正在迁移到各种形式的3xnm中来。三星和海力士都迁移到了3xnm。有趣的是,尔必达也试图实现从65nm或65xS(65nm的缩小版)到3xnm的飞跃,力争大幅度降低成本。

3、韩国制造商垄断市场

与呈现分级局面的NAND市场不同,DRAM市场则存在被韩国制造商垄断的风险。目前,在前端(利润最大的技术)只有三星和海力士称得上是一级厂商,而美光、南亚、华亚(资金、技术略微落后)属于二级厂商,尔必达、力晶、瑞晶(技术、资金比较落后,但寻求实现重大飞跃)属于三级厂商。

对于DRAM市场,三星优势明显。他们还专注于制造30nmDRAM所需的(阿麦斯公司)NXT(微影)工具市场。三星在这一年成功地增加了他们在DRAM市场的份额。相比全球DRAM市场大约45%~50%的增长率,三星实现了近70%的增长率。

海力士是一家知名的DRAM厂商,仅次于三星。目前唯一的问题在于债务负担和所有制结构,我们希望这些问题会在2011年得到解决。海力士在韩国M10晶圆厂和无锡(中国)生产4xnm和3xnm的DRAM,紧随三星之后。随着明年海力士从8F2架构移动到6F2架构,我们将会看到他们取得更大的成功。

4、美光阵营的艰难时期

曾几何时,美光似乎也跻身到一级厂商的阵营中,事实上,在2009年间美光已被评定为一级厂商,但这是依赖于他们完美地进行了DRAM电容规格过渡而实现的。2010年初的大批订单开了个好头,但所带来的收益却不够充足,全年的增长率也开始下降。

沟槽式到堆栈式的过渡并不十分顺利(对于美光的台湾合作伙伴而言)。南亚和华亚仍旧在努力生产50nm的DRAM,对于我们所期待的向40nm和30nm转变将十分困难。但至少随着沟槽式到堆栈式过度的完成,明年的情况或许会有所改观。因此,或许今年可以被记录一个学习曲线,随着明年美光与其合作伙伴南亚以及华亚拥有取得进展的必要资金,都将实现4xnm和3xnm的转变。迹象表明,2011年美光能够指导他们2/3的资本支出投向NAND。

5、尔必达的压赌

尔必达已经尽其所能争取回到主要DRAM厂商的地位。首先,台湾政府对DRAM的经济援助并未成功,但瑞晶、丽晶与茂德公司的合作关系依旧保持。现在,尔必达正努力提高在日本和台湾金融市场的融资。此外,在技术方面该公司推出了65nmXS,一个缩小的65nmDRAM芯片版本,这种芯片可使其在DRAM价格持续上升时仍能获得利润。另外,该公司正在努力实现40nm和30nm的飞跃。

DRAM产业

南亚科表示,DRAM产业目前面临的最大风险不是汇率,而是售价过低,不讳言央行阻升新台币的策略对出口商而言较有利,但汇率问题牵扯层面复杂,还是考量整体经济面。

再者,南亚科也表示,其实真正的成交价格都是以每天平均的汇率计算,而不是每天最后一盘,但在收入和支付多数以美金为主的交易模式下,其实影响营运相当小,第4季营收顶多影响1~2%。

汇率波动对于营运最直接的影响,主要是造成DRAM厂营收下降,新台币兑美元每升值1%,营收将减少1%,DRAM厂预估第4季汇率波动影响营收的幅度也仅约1~2%;最主要牵动DRAM厂营收的因素仍是在报价,以DRAM产业报价每日都在浮动的特性,经常动不动一天就跌掉2~3%。

从另一角度来看,新台币升值对于现在持续在买机台设备的DRAM厂则是相对有利,采购机器设备都是以美元计价,美元走弱有利于台厂添购新机台设备;目前茂德、瑞晶、南亚科、华亚科、茂德等几乎每一家DRAM厂都持续在采购机台设备。

整体来看,DRAM厂平常买卖交易都是以美元计价,包括封装测试费用、研发费用、与代工厂间的进货买卖等,收支相抵之后的曝显部位有限,若加计买机台设备的优势相互抵掉,真正对营运的冲击有限。

但以长远竞争力来看,现在1颗1Gb3报价不到1美元,换算回台币如果30元不到,DRAM厂还是亏钱在卖,汇率虽然不是让DRAM业者竞争力削弱的主要原因,但新台币如果持续强势升值,恐怕也是会让DRAM厂越卖越心酸,且更加助长三星柯断全球DRAM产业的气焰。

DRAM市场

MESResearch分析师柴焕欣分析,2008年下半受金融海啸冲击,除三星(SamsungElectrics)外,全球主要DRAM厂商皆发生巨额亏损,为保有手中资金,各DRAM厂商先后采取减产、裁员、关闭不具效益厂房等策略,此举亦让自2006年以来全球DRAM产业扩厂竞赛划下句点。

正因产能扩充有限,并伴随2009年第一季全球景气见到最低点且逐季好转,全球DRAM需求量亦同步扩张,使得长年下跌的DRAM报价亦在2009年得以止跌回升。于此同时,全球DRAM市场的另一件大事则为DDR2与DDR3的世代交替。柴焕欣说明,事实上,早在2007年三星就采70纳米制程生产DDR3,但当时全球DRAM市场陷入供过于求阴霾中,刚问世的DDR3价格自然不具竞争力,市场渗透率始终无法突破5%。

但在2009年三星率先跨入5x纳米世代制程后,成本竞争力大幅提升,使得DDR3价格开始向DDR2靠拢,甚至低于DDR2,加速DDR3在pC市场渗透率,2010年第二季时,DDR3占DRAM市场出货比重已达51%,稳居市场主流地位。

展望2010年下半,柴焕欣认为,受欧债风暴冲击,为全球经济加入不确定因子,加上以南韩为首的DRAM厂商先进制程转换所增加的产能将大量开出,亦为全球DRAM市场蒙上一层供过于求的阴影。2009年以来DRAM市场荣景是否得以延续,或是将进入另一波衰退的景气循环,2010年下半将是重要观察点。

关于DRAM,电子元器件资料就介绍完了,您有什么想法可以联系小编。