说完股权,我们再从业务上分析下,两家分销商的具体数据,看看两家合并是什么样的情况。

事实上,文晔在公司年报及公开说明书中的数字也是采用WSTS机构对亚太半导体销售金额计算,文晔亚太市占率约3.2%。大联大年营收大约是文晔1.6倍,市占率初步估计约5.1%左右,两者约计8.3%。

两个分销合起来才占比8.3%竟然还有人说构成垄断!

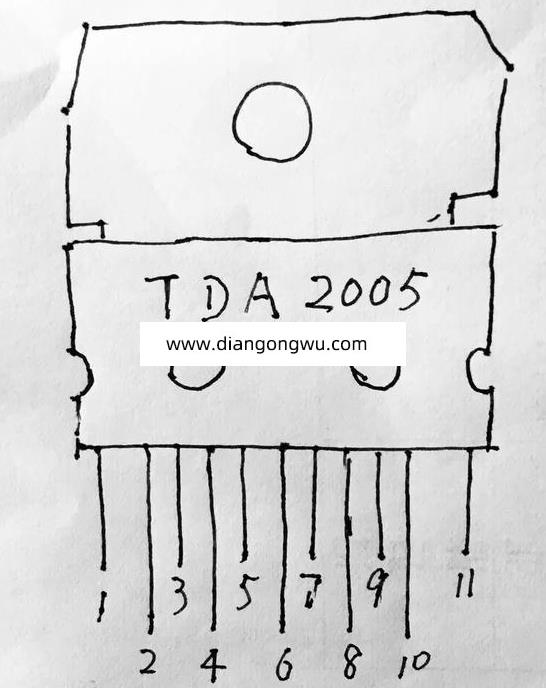

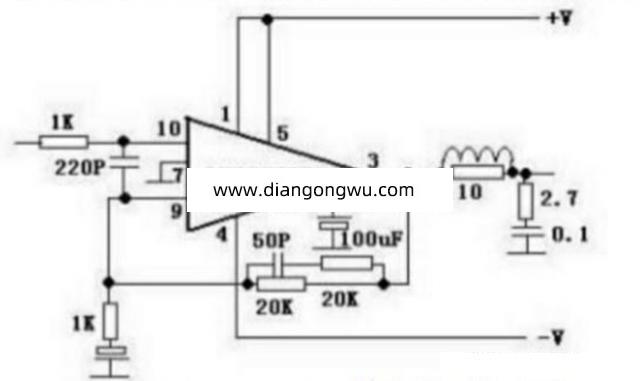

8.3%的是个什么样的市场占有率,我们不妨来看看手机市场,大家就有一个更直观的认识。下面是2019Q3全球手机市场份额的数据:

我们从图中就可以看出8.3%是个什么水平,正巧对应8.3%市场占有率的恰好是我们熟悉的小米,看到这里是不是就明白了,说大联大收购文晔构成垄断,等同于说小米垄断了全球手机市场,这是不是让人笑掉大牙。

代理商占市场比例这么小,是绝不会出现垄断情况的。

据报道,半导体的销售模式主要有二:一是由原厂直供给下游的电子业者,另一则是透过中游的专业分销商供货给下游的电子业者。依顾问机构Gartner的分析,原厂直供的比例约为70%,经由分销商的比例仅仅约为30%。

大联大对文晔的投资,如果只是市场上的沧海一粟,既兴不起风、也作不动浪,监管部门大可不必大费周章地介入,在半导体的产业结构中,上游的半导体制造商供货,下游的电子产品制造商购货,中游则由半导体分销商销货,而这二家公司属于中游的分销商。分销商的渠道结合根本谈不上垄断,如果想哄抬价格,以大联大和文晔的市占率看既没有绝对的主导力,又可能违反市场法规自然有约束他们的办法。

无论怎样,都改变不了不构成垄断的事实!

相反现今半导体市场已步入高度分工的战国时代,分销商的结合,既能解决制造商可能因财务资源和规模经济的不足,还能使上游业者可专注于生产效能上,并减少上下游客户的交易成本。

大联大对文晔的投资,对于下游客户而言,可以提供更完整丰富的产品线、大量采购的议价能力及透过绵密物流网来降低其采购购成本;对于上游客户而言,亦具有存货管理、产品储运、风险承担、资金调节、市场资讯提供与客户服务支援等效益。从而,分销商透过提供包含供应链管理、资金流管理、应用工程技术支援及分销规模经济等的加值服务,充当产业供应链中间的桥樑,此为分销商在半导体产业中的特殊地位效能,其培养有庞大的应用工程技术团队,协助产品的推广及导入,并提供跨品牌产品的性价比分析,且因提供的产品线较为完整,对于下游客户而言,可享受一站购足的便利性,避免原厂分别进货的交易成本,而且也充当资讯比较与提供的角色,此需要有强大的IT资讯系统能力及良好商誉。